Zakaj (ne) hiteti z ameriškimi delnicami zdaj... ?

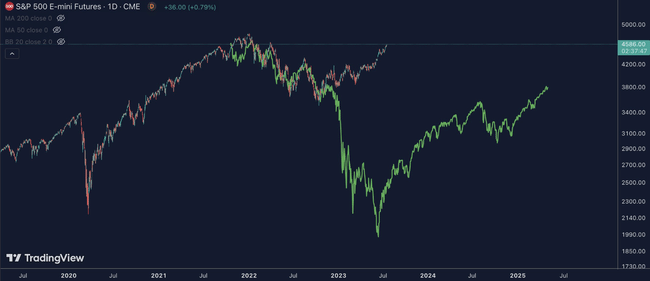

Ameriški delniški indeksi so nedaleč od najvišjih vrednosti vseh časov, kar z medvedje perspektive kaže na možnost popravka vsaj kratkoročno. Vendar pa so biki prepričani, da zagona za rast še ni zmanjkalo, in stavijo na nadaljnjo rast. Razmere niso enoznačne in napačna odločitev bi lahko vlagatelje drago stala.

Mark Hulbert, ustanovitelj revije Hulbert Financial Digest, poudarja, da je lani sredi oktobra večina borznih glasil močno odsvetovala vlagateljem, da bi okrepili pozicije v delnicah, zdaj pa so se razmere obrnile. Vlagatelje pozivajo, naj znatno povečajo svojo izpostavljenost delnicam. Na trgu prevladuje izjemno optimistično razpoloženje, čeprav je samo indeks S&P 500 od začetka leta dodal skoraj 19 %, tehnološki Nasdaq Composite pa približno 37 %.

Hulbert svari pred nebrzdanim optimizmom in celo meni, da je sedanje dogajanje na trgu, ki ga spodbuja razcvet generativne umetne inteligence, presenetljivo podobno tistemu, kar se je zgodilo tik pred razpočitvijo tehnološkega balona pred več kot 20 leti.

Biki verjamejo, da bodo delnice šle navzgor ali da bo morebitni popravek le blag, kar bo priložnost za okrepitev delniških pozicij po ugodnejših cenah. Nasprotno pa med medvedi prevladuje mnenje, da je rast v zadnjih mesecih nevzdržna in da trge čaka obdobje globokih padcev.

Naslednji tedni ali meseci bodo prinesli razrešitev, v vsakem primeru pa se vlagatelji soočajo s težkim vprašanjem, kako ravnati naprej. Če so (pre)optimistični, tvegajo globoke izgube, če so (pre)previdni, tvegajo, da bodo predčasno izstopili iz vlaka, na katerem so se znašli.

Dodajmo še nekaj grafov, ki ponazarjajo trenutno stanje na ameriškem delniškem trgu.

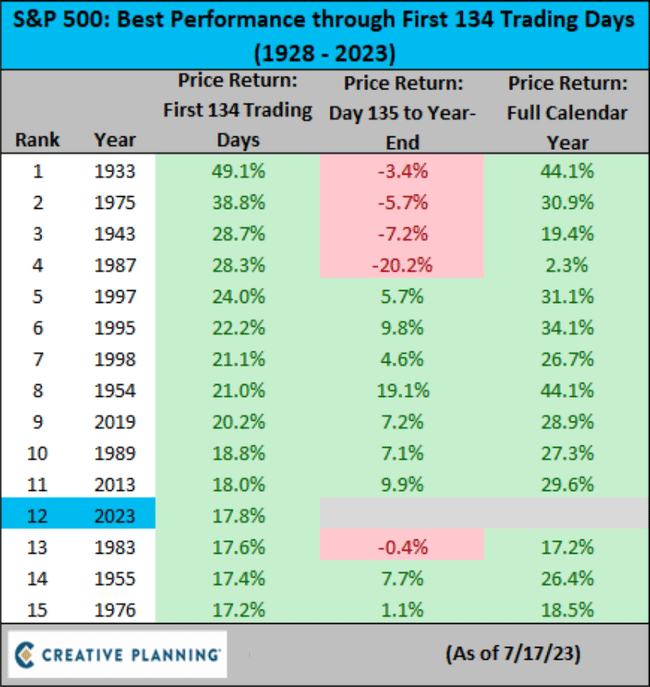

Indeks S&P 500 je bil letos do zdaj zelo uspešen, saj je dodal skoraj 19 %. Po ponedeljkovi seji je bilo to nekoliko manj, takrat pa je bil to dvanajsti najboljši rezultat od začetka leta do danes v zgodovini. Še nikoli se ni zgodilo, da bi indeks po tako močni rasti do sredine julija koledarsko leto končal v rdečih številkah, čeprav je bil leta 1987 daleč od tega.

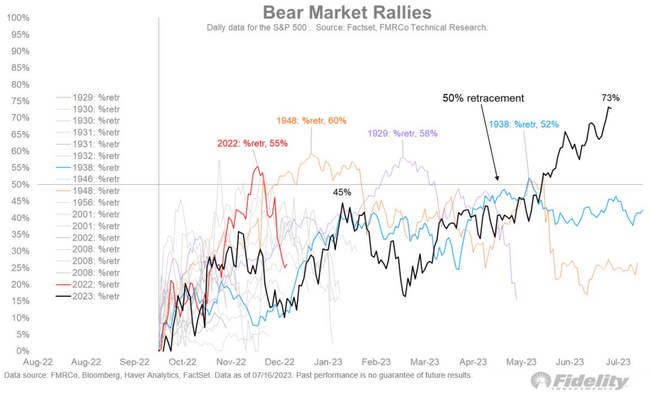

Indeks S&P 500 je že povrnil tri četrtine izgub, ki jih je utrpel med medvedjim trendom. Običajni "medvedji vzponi" medtem le redko prinesejo donos nad 50 % prejšnje najvišje vrednosti. Pomembni vzponi z dna padajočega trenda so običajno že začetek vzpona na nove najvišje vrednosti.

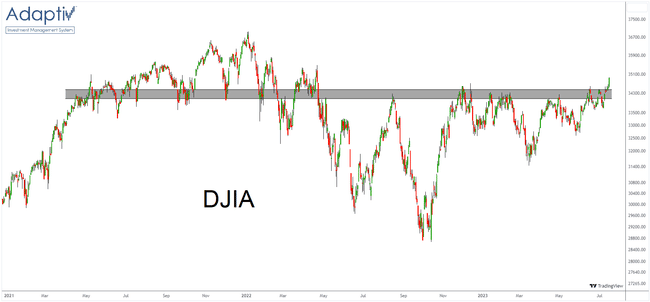

Tudi indeks Dow se je v zadnjih dneh povzpel na nove najvišje vrednosti (ne le letos, temveč celo od aprila 2022).

V vsakem primeru nam je trg zelo odločno dal pozabiti na podobnost z letom 2008. Novega vala padcev cen delnic kljub strožji denarni politiki še ni bilo.