Zaradi nestanovitnosti, ki je značilna za energetski sektor, bi bilo za večino vlagateljev bolje, če ne bi poskušali časovno opredeliti vzponov in padcev cen energentov. Veliko boljša možnost je, da se zavedajo, da tega ne morejo in da je lažje imeti stalno izpostavljenost do sektorja v vseh obdobjih. Potem se lahko vlagatelj osredotoči na posamezne delnice v tem sektorju in nekoliko opusti ETF-je. To ga bo neposredno pripeljalo do odličnih podjetij, kot so Exxon, Chevron in TotalEnergies.

Ta podjetja pokrivajo celoten energetski sektor, od vrtanja za pridobivanje energije do proizvodnje električne energije, rafiniranja in kemikalij. Čeprav imajo cene surovin pomembno vlogo pri zaslužkih, notranja razpršenost v energetskem sektorju zagotavlja določeno ravnovesje, ki pomaga ublažiti vzpone in padce.

Poleg tega so ta podjetja zaradi razpršenosti nekako na enem mestu za izpostavljenost energiji. To poenostavlja naložbeni proces, saj vam ni treba dodati podjetja za vrtanje, rafiniranje in cevovod.

Čeprav lahko več delnic poveča razpršenost, se morate izogibati temu, da bi imeli toliko naložb, da jim ne bi mogli slediti. Ena dobra integrirana energetska delnica vam bo pomagala ohraniti stabilen portfelj. Manj je včasih več, zato se morate "ukrotiti" tudi v tem zelo mamljivem sektorju.

1. ExxonMobil $XOM

Družba ExxonMobil je največja v tej trojici z ogromno tržno kapitalizacijo 425 milijard dolarjev. Družba deli dobiček z delničarji, ki znaša 3,5 % .

Dividende se vsako leto povečujejo že 41 let zapored. Še nedolgo nazaj je podjetje po proizvodnji zaostajalo za svojimi vrstniki, vendar je veliko vlagalo, da bi to spremenilo. Danes je proizvodnja podjetja močna, podjetje pa je uspelo zmanjšati proizvodne stroške in izboljšati dobičkonosnost. Enostavno povedano, ta velikan se je vrnil v igro.

Bilanca stanja podjetja je med najmočnejšimi v panogi, saj je razmerje med dolgom in lastniškim kapitalom le 0,2. V preteklosti je ta finančna trdnost družbi Exxon omogočala, da se je v času upada panoge zadolževala, tako da je lahko še naprej vlagala v svoje poslovanje in izplačevala vse večje dividende.

Podjetje se trenutno trguje zelo blizu svojih najvišjih vrednosti, ki jih je doseglo pred kratkim. Celoten sektor je trenutno zelo zanimiv in če kdo razmišlja o tem podjetju, je na pravi poti.

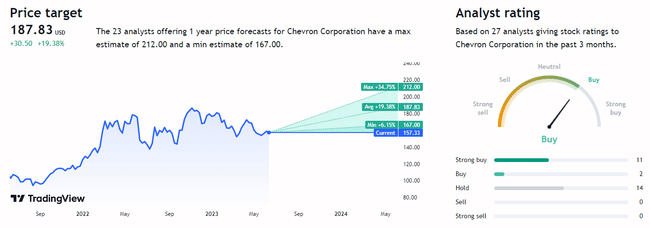

2. Chevron $CVX

Tržna vrednost družbe Chevron znaša 295 milijard dolarjev. Njegova dividendna donosnost znaša približno 4 %. Izplačilo se je vsako leto povečalo že 36 let . Tako kot Exxon ima tudi Chevron trdno bilanco stanja s še nižjim razmerjem med dolgom in lastniškim kapitalom: 0,15-krat . S poslovnega vidika je družba Chevron v večini primerjalnih točk enako uspešna kot družba Exxon.

Za dolgoročne vlagatelje je torej pravo vprašanje, katerega od teh tekmecev izbrati. Konservativni vlagatelji, ki želijo čim bolj povečati ustvarjeni dohodek, si bodo najverjetneje želeli višji donos in še močnejšo bilanco stanja. V tem primeru se bodo verjetno bolje znašli pri družbi Chevron.

Tudi grafikon za ti podjetji se ne razlikuje veliko. Obe družbi sta se od najnižjih cen ob koncu zavezništva povečali za več kot 150 % in se zdaj gibljeta okoli najvišjih cen. Glede na moč teh podjetij ter sedanje in prihodnje svetovno povpraševanje po njihovih storitvah je to dobra sestavina portfelja in dobra predstavitev energetskega sektorja.

Večji obseg družbe Exxon zagotavlja nekatere prednosti, kot sta dostop do kapitala in možnost prevzema večjih projektov. Vsako podjetje ima nekaj prednosti. Obe podjetji bi bili trdni izbiri, čeprav bi bilo najbolje kupiti obe.

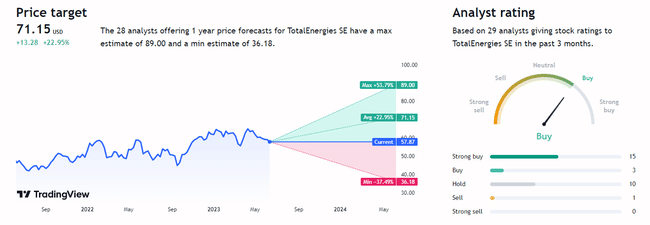

3. TotalEnergies $TTE

Družba TotalEnergies s tržno vrednostjo 140 milijard dolarjev nima tako impresivne zgodovine, ko gre za dividende. Pravzaprav je njegova najbolj impresivna statistika dividend danes ta, da leta 2020 ni znižal svojih dividend, ko so to storili konkurenti v panogi, kot je $BP Shell $SHEL.

Do znižanja dividend je prišlo, ko sta družbi BP in Shell napovedali, da bosta več vlagali v čisto energijo. Družba TotalEnergies je izvedla enak naložbeni premik, vendar je bilo zelo jasno, da je bila dividenda za družbo pomembna, ker je vedela, kako pomembna je za vlagatelje.

Že samo s tega vidika je jasno, da podjetjem ni vseeno za vlagatelje , kar je vedno dobro za delničarje. Če podjetje skrbi za svoje vlagatelje in zanje ustvarja stalne dobičke, so vsi zadovoljni in lahko pričakujejo, da bo priteklo še več denarja.

V naftnem sektorju to podjetje ustvarja priložnost za vlagatelje, ki se zavedajo, da bo čista energija postajala vse pomembnejša. V sektorju čiste energije bi lahko poskušali izbrati zmagovalca, vendar je še zelo zgodaj.

Če dovolite finančno močnemu podjetju, kot je TotalEnergies, da obvladuje spreminjajoče se tokove v sektorju, je to verjetno varnejša alternativa za večino vlagateljev. Če dodamo še skoraj 5-odstotni dividendni donos, postane delnica spet nekoliko bolj zanimiva.

Celoten ta sektor ponuja res veliko priložnost za vse vlagatelje v prihodnosti. Sama nafta je bila na borzi zelo volatilna, čeprav se je v zadnjih šestih mesecih skorajda ni premaknila. Prihodnost je v energiji in še bolj v čisti energiji. Če bodo ta podjetja lahko dosegla želeni rezultat na področju obnovljivosti, bo to bolje za človeštvo in vlagatelje.

To ni finančni nasvet. Zagotavljam javno dostopne podatke in delim svoja stališča o tem, kako bi sam ravnal v teh razmerah. Vlaganje je tvegano in vsak je odgovoren za svoje odločitve.