Warren Buffett je navdih za številne vlagatelje, ki pogosto sledijo njegovim podrobnim korakom, spoznanjem ali analizam. Danes bi se rad osredotočil na dve delnici, ki ju je kupoval Buffett ( $OXY in $CVX). Preverili bomo tudi, zakaj Buffett daje prednost družbi Occidental Petroleum pred družbo Chevron Corporation. Katera naložba je boljša?

Delnice energetskih podjetij se končno vračajo na zemljo. Po odličnem začetku leta so cene delnic naftnih in plinskih podjetij v zadnjih tednih padle, saj so se cene surovin (zlasti zemeljskega plina v ZDA) znižale. Kljub temu je energetski sektor do zdaj najuspešnejši sektor leta, saj so glavni tržni indeksi še vedno v obdobju popravkov ali medvedjega trga.

Warren Buffett je še vedno naklonjen energiji in še naprej povečuje svojo izpostavljenost temu sektorju. Zato si oglejmo dva energetska deleža legendarnega vlagatelja... Occidental Petroleum in Chevron - katera naložba je boljša?

Occidental Petroleum $OXY

Berkshire je največji delničar družbe $OXY. V lasti ima 175,4 milijona delnic v vrednosti 10,8 milijarde dolarjev.

Družba Occidental se je leta 2022 popolnoma znebila odgovornosti. Na vrhuncu 26. maja je delnica znašala 70,86 dolarja, kar je v manj kot šestih mesecih pomenilo128-odstotni donos od začetka leta . Od takrat je delnica padla za približno 19 %. Kljub temu ni dvoma, da Buffett v tem padcu vidi priložnost za nakup. Njegova družba Berkshire Hathaway je prejšnji teden kupila še 12 milijonov delnic družbe Occidental, tako da je njen skupni delež v družbi znašal 175,4 milijona delnic, kar je 18,7 % vseh delnic (špekulira se, da bo Buffett sčasoma kupil celotno družbo).

Nič čudnega, da Buffett želi vložiti več denarja v delnice družbe Occidental. Ob cenah nafte nad 100 dolarjev za sodček podjetje še naprej ustvarja veliko prostega denarnega toka. V zadnjem četrtletju se je prosti denarni tok na delnico povzpel na 10,26 USD. Occidental je dejansko črpal toliko denarja, da je njegovo vrednotenje (na podlagi prostega denarnega toka) kljub nedavni rasti še vedno nizko. Njegovo trenutno razmerje med ceno in prostim denarnim tokom znaša 6, kar je precej pod petletnim povprečjem 25,3.

Težko je verjeti, vendar je družba Occidental morda še vedno videti poceni. Ni čudno, da Berkshire še vedno vlaga vanj.

Poleg tega je podjetje predstavilo dve ključni pobudi, ki bosta gospodu Buffettu (in drugim delničarjem) všeč:

- Program odkupa delnic v vrednosti 3 milijarde dolarjev.

- Načrtuje zmanjšanje neto dolga pod 20 milijard dolarjev.

Occidental je v prvem četrtletju leta 2022 že odkupil 9 milijonov delnic. Medtem je bonitetna agencija Fitch spremenila svoje obete glede dolga v pozitivne in ugotovila, da je Occidental "od začetka leta zmanjšal svoj dolg za približno 8,1 milijarde dolarjev". Posledično se je neto dolg družbe $OXY zmanjšal na približno 24 milijard dolarjev, kar je več kot 44 % manj kot pred tremi leti, ko je bil najvišji.

Chevron Corporation $CVX

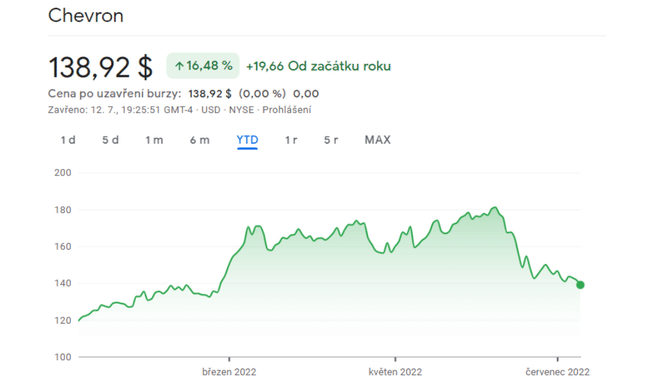

Družba Chevron morda ni dosegla enakega uspeha kot družba Occidental, vendar je kljub temu imela dobro leto. Delnice so se od začetka leta povečale za 16,48 %, vendar so se od najvišje vrednosti znižale za več kot 22 %, medtem ko so se delnice družbe Occidental znižale za 19 %. Chevron je kot naftna in plinska velesila bolj izpostavljen proizvodnim obratom, kot sta rafinerija in maloprodaja, ki so postali tarča kritik Bidnove administracije.

Potem ko je predsednik Biden prejšnji mesec kritiziral ameriško naftno in plinsko industrijo zaradi visokih cen bencina, je izvršni direktor družbe Chevron Mike Wirth predsedniku poslal pismo, v katerem je zavrnil trditve, da so za visoke cene bencina krivi proizvajalci nafte in rafinerije. Wirth je v pismu ponudil predloge, ki bi pripomogli k večji ponudbi in nižjim cenam. Besedni spopad med Wirthom in Bidenom se je medtem že umiril, vendar lahko hladni odnosi med Washingtonom ter naftno in plinsko industrijo nekaterim vlagateljem povzročijo premislek. Navsezadnje so nekateri zakonodajalci pozvali k uvedbi davka na nepričakovane dobičke za proizvajalce nafte in plina. Takšen davek bi po svoji zasnovi izničil velik del dobička in prostega denarnega toka, ki so ga naftna podjetja imela leta 2022. Čeprav je večina proizvodnje in prodaje družbe Chevron zunaj ZDA, bi se lahko davek na nepričakovane dobičke odmeril tudi za dobičke v tujini.

- Vendar je treba opozoriti, da se trenutno zdi malo verjetno, da bi bil takšen davek sprejet v kongresu.

Podatki o prostem denarnem toku $CVX na delnico:

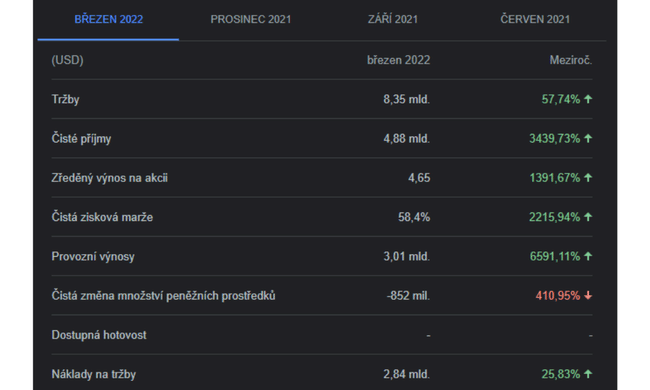

Chevronovi finančni obeti za zdaj ostajajo jasni. V zadnjih 12 mesecih je ustvaril 176 milijard dolarjev prihodkov, kar je največ od leta 2015. Prosti denarni tok se je nato povečal na 12,86 dolarja na delnico. Družba je tudi zvišala četrtletno dividendo na 1,42 dolarja in napovedala podvojitev programa odkupa delnic - v naslednjem letu bo odkupila delnice v vrednosti do 10 milijard dolarjev.

Kaj je boljša naložba? $CVX x $OXY

Družba Chevron ponuja veliko, vključno s 4,09-odstotnim dividendnim donosom (v primerjavi s samo 0,88-odstotnim donosom družbe Occidental) - vendar Buffett uživa v veliko debelejših dividendah, saj ima v lasti prednostne delnice in x dodatnih nakupnih bonov, ki Buffettu omogočajo nadaljnje kupovanje delnic družbe Oxy po razumni ceni. Kljub temu ni dvoma, da Buffett sam meni, da je družba Occidental ugodna - vsaj za zdaj. Gre bolj za čisto igro na področju proizvodnje nafte in plina v času, ko je oskrba z energijo še vedno omejena, cene pa visoke. Poleg tega družba $OXY ni odvisna le od nafte in plina, temveč postaja tudi pomemben akter na področju zajemanja ogljika ter kemičnih procesov in izdelkov. Zdi se, da je družba Occidental zaradi osredotočenosti na odkupe delnic in odplačevanje dolga osredotočena na zagotavljanje vrednosti za delničarje.

Seveda mi lahko ugovarjate z besedami, da $CVX prav tako načrtuje odkupe. Vendar se delnice družbe $CVX morda ne zdijo ugodna ponudba, saj so podjetja, ki se ukvarjajo predvsem z nafto in plinom, v zadnjem času izgubljala denar. $CVX ima skoraj 6-kratno tržno kapitalizacijo in P/E v višini 13, medtem ko ima $OXY s tržno kapitalizacijo približno 54 milijard dolarjev P/E v višini 8,7.

Manjša primerjava rezultatov:

- To je samo moja primerjava! Ne Buffetova. Warren Buffett sam še ni pojasnil, zakaj redno kupuje velike količine delnic družbeOXY.

- Katero podjetje se vam zdi privlačno? Druga možnost: ali vlagate v enega od njih?

Upoštevajte, da to ni finančni nasvet. Vsako naložbo je treba temeljito analizirati.