Ta ETF je v zadnjih treh letih dosegel boljše rezultate od indeksa S&P 500 in ponuja 4-odstotni dividendni donos.

Če radi vlagate v ETF-je, tega mednarodnega ETF-ja nikakor ne smete spregledati. V zadnjih treh letih je celo premagal znani indeks S&P500. Zato si poglejmo, zakaj ga ne bi smeli spregledati.

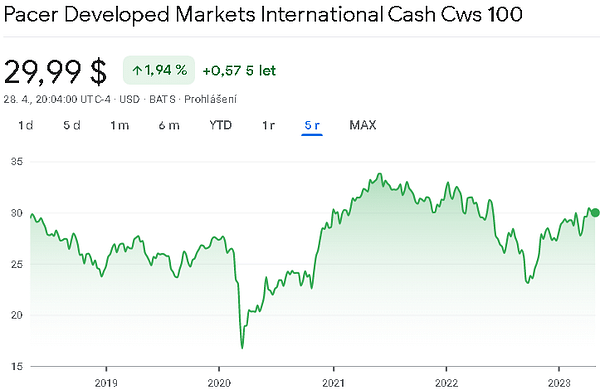

Danes se bomo ozrli izven Amerike, kjer mi je v oči padel prav poseben ETF, ki bi lahko bil obetaven kandidat za portfelj nekoga. Ta ETF je Pacer Developed Markets International Cash Cows 100 ETF $ICOW. Pacer Developed Markets International Cash Cows 100 ETF (ICOW) je ETF, s katerim se trguje na borzi, in ponuja privlačno kombinacijo povečanja vrednosti kapitala in dividend. Ta ETF prinaša več kot 4-odstotni donos in ima triletni letni skupni donos v višini 19,2 %, s čimer prekaša sklad SPDR S&P 500 ETF Trust $SPY. Ta članek se osredotoča na ključne vidike sklada ICOW in njegove prednosti pred drugimi ETF-ji na trgu.

Struktura in usmeritev sklada

ICOW vlaga v 100 podjetij z najvišjimi donosi prostega denarnega toka v indeksu FTSE Developed ex-US. ETF ima sredstva v upravljanju (AUM) v višini 543 milijonov USD in stroškovno razmerje 0,65 %. Po osredotočenosti na prosti denarni tok in donosnost prostega denarnega toka se Cash Cow ETF razlikuje od drugih. Ta strategija skladu omogoča prepoznavanje podjetij, ki učinkovito ustvarjajo denarna sredstva ter imajo potencial za rast in višje dividende.

Dividendni donos

ICOW ponuja dividendni donos v višini 4,15 %, kar je privlačno za vlagatelje, ki iščejo redne prihodke od svojih naložb, ta dividendni donos pa presega tudi donos ETF $SPY. Visok dividendni donos je posledica osredotočanja na podjetja z visokim donosom prostega denarnega toka, ki običajno izplačujejo višje dividende. Razlog je predvsem v tem, da imajo ta podjetja veliko presežka denarnih sredstev, ki jih delničarjem vračajo v obliki dividend.

Ta pristop je lahko še posebej koristen v nestabilnih ali nepredvidljivih tržnih razmerah, ko je lahko reden prihodek iz dividend ključnega pomena za uspešno vlaganje.

Razpršitev in priložnosti za rast

ETF vlaga v razvite mednarodne trge, kar omogoča diverzifikacijo portfelja in zagotavlja različne priložnosti za rast. Vlaganje v različne geografske regije in sektorje lahko zmanjša tveganje izgube vrednosti portfelja zaradi regionalnih ali sektorskih pretresov.

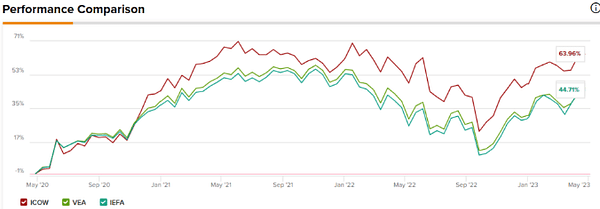

Vzadnjih treh letih so priljubljeni večji mednarodni ETF-ji, kot sta Vanguard FTSE Developed Markets ETF $VEA in iShares Core MSCI EAFE ETF $IEFA, dosegli boljše skupne donose. To kaže, da je lahko strategija ICOW, usmerjena v donosnost prostega denarnega toka, uspešna pri ustvarjanju nadpovprečnih donosov.

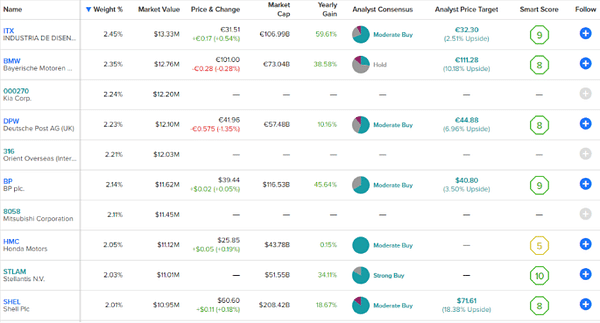

Deset najpomembnejših deležev sklada ICOW predstavlja 21,8 % sklada. Med njimi sta evropska energetska velikana BP in Shell ter avtomobilski proizvajalci, kot so BMW, Kia, Honda in Stellantis. Industrijski in energetski sektor sta največja sektorja, v katera vlaga sklad ICOW, s 24,2-odstotno oziroma 20,7-odstotno utežjo. Takšna sektorska usmeritev kaže, da sklad išče podjetja z visokimi donosi prostega denarnega toka v različnih panogah, kar prispeva k razpršitvi portfelja in možnosti za rast vrednosti.

Privlačna vrednotenja

Povprečno razmerje med ceno in dobičkom (P/E) sklada ICOW je 4,6, kar je privlačno v primerjavi s povprečnimi razmerji P/E za IEFA (13,4) in S&P 500 (24). Nižje razmerje P/E nakazuje, da so delnice v portfelju ICOW relativno cenejše od delnic v konkurenčnih skladih. To vrednotenje lahko predstavlja priložnost za vlagatelje, ki iščejo vrednost na razvitih mednarodnih trgih. Pomembno je opozoriti, da nizko razmerje P/E ne pomeni nujno, da je delnica podcenjena, temveč lahko kaže na to, da trg ne ceni njenega potenciala za rast in višje dividende.

Zaključek

Pacer Developed Markets International Cash Cows 100 ETF ponuja privlačno kombinacijo povečanja vrednosti kapitala in dividend za vlagatelje, ki iščejo razpršitev in priložnosti za rast na razvitih mednarodnih trgih. Z razmeroma nizkim razmerjem P/E, visoko uspešnostjo ter osredotočenostjo na prosti denarni tok in donosnost prostega denarnega toka se ta sklad razlikuje od drugih ETF-ov na trgu.

Vlagatelji lahko z vlaganjem v različne sektorje in geografske regije razpršijo svoj portfelj z ICOW in zmanjšajo tveganje izgube vrednosti zaradi regionalnih ali sektorskih pretresov. Čeprav ima višji stroškovni količnik kot nekateri nizkocenovni ETF-ji, je zaradi svojih preteklih dosežkov in privlačnega vrednotenja privlačna možnost za vlagatelje.

OPOZORILO: Nisem finančni svetovalec in to gradivo ne služi kot finančno ali naložbeno priporočilo. Vsebina tega gradiva je zgolj informativnega značaja.